تضامن : تشدد البنوك في إقراض الأفراد يزيد من مديونية النساء لدى شركات التمويل الميكروي

بلغ الدخل السنوي للأسر في الأردن خلال عام 2016 حوالي 14.74 مليار دينار، فيما بلغت مديونية الأفراد 9.589 مليار دينار، حيث إرتفعت نسبة مديونية الأفراد الى دخلهم لتصل الى 69.3% (وهي أيضاً 65% إذا ما تم الأخذ بعين الإعتبار قيام بعض البنوك بإعادة تصنيف بياناتها وقيام البنك المركزي بتجميع بيانات تفصيلية أكثر عن مديونية الأفراد) وذلك بسبب إرتفاع إلتزامات الأفراد بشكل يفوق النمو في دخلهم نتيجة للظروف الصعبة التي تمر بها المنطقة وتداعياتها السلبية على الأردن، وفقاً لما جاء في تقرير الإستقرار المالي لعام 2016 والصادر عن البنك المركزي الأردني.

وتشير جمعية معهد تضامن النساء الأردني “تضامن” الى أن الملفت للنظر هو إنخفاض مديونية الأفراد لدى الجهاز المصرفي (البنوك) خلال عام 2016 بنسبة 2.6% في مقابل ارتفاع مديونية الأفراد لدى المؤسسات المالية غير المصرفية وبنسبة 9.1%. فقد بلغت مديونية الأفراد لدى الجهاز المصرفي 8.737 مليار دينار مقابل 852 مليون دينار لدى المؤسسات المالية غير المصرفية التي تشمل شركات التمويل الميكروي والشركات المدرجة في بورصة عمان وشركات التأجير التمويلي التابعة للبنوك.

وكانت حصة شركات التمويل الميكروي من هذه المديونية ما نسبته 24.8% بقيمة 211.3 مليون دينار خلال عام 2016، في حين كانت مديونية الأفراد خلال عام 2015 بحدود 180 مليون دينار.

وتربط “تضامن” ما بين التنبيه الذي وجهه البنك المركزي للبنوك وما بين ارتفاع مديونية الأفراد لدى المؤسسات المالية غير المصرفية والتي إرتفعت لدى شركات التمويل الميكروي لوحدها بحوالي 31 مليون دينار.

فقد نبه البنك المركزي البنوك العاملة في الأردن لمخاطر إقراض الأفراد ودراسة التوسع فيه، خاصة وأنه يوجد حوالي 11 بنكاً قد تجاوز سقف عبء الدين المحدد في سياساته الائتمانية ما نسبته 50% من الدخل الشهري المنتظم للعميل. فكيف هو الحال في إقراض العديد من النساء لدى شركات التمويل الميكروي دون أن يكون لديهن أي دخل منتظم؟

إدارة مخاطر الإقراض في أدنى صورها وتضر بالنساء المقترضات

وتضيف “تضامن” بأن شروط منح القروض الشخصية من قبل البنوك التجارية متشددة الى حد كبير، فلا يمكن منح القرض دون وجود راتب شهري أو دخل ثابت، وفي كثير من الحالات يتم رهن أموال غير منقولة ضماناً للقرض، وطلب كفلاء مليئين، وتقديم كشف حساب بنكي وغيرها الكثير، كما لا يمكن بأي حال من الأحوال تجاوز قيمة القسط الشهري 40% من دخل المقترض أو المقترضة، ومع ذلك فقد تم تجاوز هذا الحد في 11 بنكاً.

إلا أن شروط منح النساء قروض صغيرة من مؤسسات التمويل الأصغر تختلف كثيراً، فغالبية النساء لا يعملن أو ليس لديهن دخل آخر، وضمانات الإقراض إن طلبت منهن تكون في إطار متساهل، مما يجعل من إدارة مخاطر إقراض النساء في أدنى صورها، ويعرضهن بشكل مباشر الى مواجهة عدم القدرة على السداد مما يضطرهن الى جدولة قروضهن أو يعرضهن للملاحقة القانونية.

وتدعو “تضامن” كافة الجهات المعنية الى إعادة النظر بالأسس التي يتم بناءاً عليها الموافقة على إقراض النساء، والتركيز على تدريب النساء مهنياً وبناء قدراتهن وتوفير ضمانات للقروض تكفل السداد المريح بدون تكاليف إضافية مبالغ فيها، تتناسب مع أوضاع الفقيرات من النساء، والبعد عن اللجوء الى الحبس كوسيلة إكراه وضغط في حالة العجز عن الوفاء بالدين، لتكون بذلك هذه المؤسسات داعمة للنساء في إطار تمكينهن الاقتصادي، وإنتشالهن من دائرة الفقر والبطالة.

إن تمكين المرأة إقتصادياً يتطلب سياسات إقراض وتحصيل ومتابعة تراعي إحتياجات النوع الاجتماعي وتمكن النساء في كل الظروف.

وتشير “تضامن” الى أن الخدمات المقدمة للنساء من مؤسسات الإقراض ساهمت ولا تزال بشكل أو بآخر، في إنتشال العديد منهن من دائرة الفقر، وفتحت أمامهن أبواب مستقبل أفضل لهن ولأسرهن من خلال سلسلة متنوعة من القروض الميسرة خاصة للنساء اللاتي يرأسن أسرهن، واللاتي لا يمتلكن الأصول والموارد أو اللاتي لا يعملن. إلا أنه وفي مقابل ذلك نجد الكثير من النساء المقترضات يعانين ولا يزلن من التبعات القانونية والإجتماعية لتعثرهن في سداد قروضهن، سواء أكن مقترضات أو ضامنات (كفيلات) لقروض غيرهن.

يعتبر التعامل مع النساء اللاتي لديهن مشاريع إنتاجية قائمة وناجحة، ومنحهن قروض لغايات التوسع في الأعمال في غاية الأهمية وفي صلب أعمال هذه المؤسسات، ولكن الى جانب ذلك يعتبر أمراً في غاية الخطورة التعامل مع كل النساء في الأردن على أنهن قادرات على البدء بمشاريع إنتاجية وبالتالي منحهن قروض، فإغلبهن حصلن على مبالغ القروض وفشلن في ترجمة مشاريعهن الى أعمال ناجحة ومستمرة، ولم يعد أمامهن إلا التفكير في كيفية سداد تلك القروض التي أصبحت عبئاً ثقيلاً عليهن.

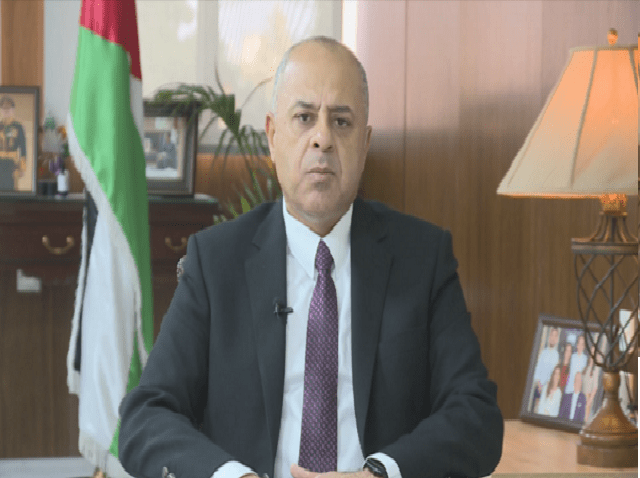

منير إدعيبس – المدير التنفيذي

جمعية معهد تضامن النساء الأردني